�yINDEX�z

���Y�`���Ƃ���ی�

-

���k��

���k���FSBI���ۂ̂���ی��i���R�f�Ã^�C�v�j�ɉ������Ă���40��Ɛg�i�j���j�̉�Ј��ł��B���x�A5�N�Ԃ��Ƃ̍X�V�������}���A�ی������������Ă��܂��܂��B���N�O����A�����̂��߂�NISA�Őϗ��������n�߁A���̂Ƃ��돇���Ɏ��Y�������Ă��܂��B���ɁA����ƌn�Ƃ����킯�ł͂Ȃ��A�����̗\�������܂���B�����ŁA����ی��͌p�������ɉ�āA���̕��̕ی����𓊎��ɉ����Ƃ��l���Ă��܂��B�����A����ɂȂ����ꍇ�A���Y�^�p���������������Ĉ�Ô�ɏ[������Ƃ������@�̓_���ł��傤���H

-

���cFP�F����ȂǂɂȂ����Ƃ��̈�Â⎡�Âɂ����邨���𓊎��ł܂��Ȃ����@�́A�_���Ƃ����킯�ł͂���܂��AFP�Ƃ��Ă������߂͂��܂���B���̗��R�́A��1�ɁA�������K�v�ɂȂ鎞�����A�����������i�̔��莞�Ƃ͌���Ȃ�����ł��B��2�ɁA�����́A�������������鎞�̔��f�̂ق����������ł��B�a�C�₯���A���̂ȂǁA���N���邩�킩��Ȃ��s�m���ȃ��X�N���A���l�ɁA���i���ϓ����郊�X�N�̂���s�m���ȏ��i�Ŕ�����Ƃ����̂́A�ɗ͔��������Ƃ���ł��B���Y�������悭���₷���߂ɓ��������p����̂ł���A��Ô�⋳���A�Z��w�������Ƃ������A�����g�r��K�v�Ȏ��������܂��Ă�����̂Ɋւ��ẮA���߂ɗ��v�m�肵�āA���S�������Ɉڊǂ��Ă����܂��傤�B�����āA�ی��Ɠ����A���~�́A�u�����ꂩ�v�ł͂Ȃ��u��������v�o�����X�悭���C�t�X�e�[�W�ɉ����Ċ��p���邱�Ƃ���ł��B

�u�����v�ň�Ô���܂��Ȃ����@���������߂��Ȃ��u��1�̗��R�v

�����k�҂̂悤�ɁA����Ȃǂ̕a�C�₯���̌o�ϓI���X�N�ɑ��āA���~�Ⓤ���ɂ���đ��₵�����Y�ł܂��Ȃ����Ƃ͂ł��Ȃ����H�Ƃ�������́A�ŋ߂悭�����܂��B

�����̉~����C���t���̉e���ŁA���~�����ł͎��Y���ڌ��肵�Ă��܂����Ƃ��뜜�����l����͂��������n�߂Ă����g�������̔g�ɏ�肽���l�Ȃǂ��A�VNISA���ǂ����ƂȂ��āA���X�Ɠ������X�^�[�g�B�v���̂ق��^�p���т��D���ŁA�ی����������ɒ��͂��ׂ��ł́A�ƍl����悤�ɂȂ����͎̂��R�̐���s���Ƃ������܂��B

�������A���ԕی��́A���I�ی��ƈقȂ�A�C�Ӊ����������ł��̂ŁA��Ή������Ȃ���Ȃ�Ȃ����̂ł͂���܂���B

�܂��A�����ǂȂǂŁA���ԕی��ɉ����ł��Ȃ�������������Ⴂ�܂��B���̂悤�ȏꍇ�A���炩���ߗa�����Ȃǂ�ςݗ��Ăāu���ƕی��v�Ƃ��Ĕ�����̂����ł��傤�B

�����ANISA�Ȃǂ����v�����i�ōs���ꍇ�A�a�����Ȃǂ̈��S�����i�ƈقȂ�A���i�ϓ����X�N�◬�������X�N�Ȃǂ̃��X�N�������܂��B

�����g������Ȃǂ̕a�C�ɂȂ������ɁA���̔�p�����X�N�̂�����v�����i�ŏ[������Ƃ����l�����́AFP�Ƃ��āA���܂肨�����߂��܂���B

���̗��R�͑傫��2�ł��B

��1�ɁA�K�v�Ȏ������A���莞�Ƃ͌���Ȃ����Ƃł��B

�����M���⊔���Ȃǂ̎��v�����i�́A�u�������ɔ����āA�������ɔ���v�̂��S���ł��B�����k�҂́A���N�O��NISA���n�߂āA���͎��v���v���X�ɂȂ��Ă���Ƃ̂��ƂŁA����͉���������ł��ˁB

�����A�ŋ߁ANISA�œ������n�߂��r�M�i�[�̕��ɐl�C�������̂́A�u�S���E�����i�I�[���E�J���g���[�j�v��u�č������iS��P500�j�v�Ƃ������A�C�O�����^�C���f�b�N�X�t�@���h�ŁA���ΓI�ɁA���������^�������X�N�����߂ɂȂ��Ă��܂��B

���̂悤�ȃt�@���h�ʼn^�p���Ă���ꍇ�A�K�v�Ȏ����Ƀ}�C�i�X�ɂȂ��Ă�����ǂ��ł��傤�H������āA����ł��܂����H���������A�����܂Őςݗ��ĂĂ����̂�����A�v���X�ɖ߂�܂Œu���Ă��������c�B���������C�����ɂ͂Ȃ�Ȃ��ł��傤���H

�����Ԃ��ƂɊ������傫����������u�Z�Z�V���b�N�v�͗\���s�\

2000�N�ȍ~�A�����s��ł�5�N����10�N�Ɉ�x�A�u�Z�Z�V���b�N�v�Ɩ��̂��悤�ȑ傫�ȉ������N���Ă��܂��B

2000�N�́uIT�o�u������v��A2008�N�́u���[�}���V���b�N�v�A2011�N�́u�����{��k�Ёv�A2015�N�́u�`���C�i�V���b�N�v�ȂǁA�F��������������Ƃ�����Ǝv���܂��B

���߂ł́A2020�N�́u�R���i�V���b�N�v���L���ɐV�����Ƃ���ł��B���̎��ɂ́A�V�^�R���i�E�C���X�����g��ɂ�鐢�E�I�Ȍi�C�������O����A2020�N3��19���̓��o���ϊ�����1��6,552�~�܂ʼn�����A���O�̃s�[�N����2��12����2��3,861�~����A1�����قǂ�3���ȏ���������܂����i���o���ς͈����l�x�[�X�j�B

�����A�R���i�V���b�N�̏ꍇ�A�����g��ɂ���ē����ƐS���������������̂����������̗v���ł���A�č����͂��ߊe�����ϋɓI�ȋ��Z�E������������őł��o�������ƂŔ��]�B1�N���o�����Ɍ��̐����܂ʼn��A2021�N2��15���ɂ́A30�N6�����Ԃ��3���~��̑���˔j���āA�ق��Ƌ��ł��낵���l�����������͂��ł��B

�Ƃ͂����A����́A�ォ��U��Ԃ����Ƃ��̂��b�ł��B�����́A����ɁA2�Ԓ�A3�Ԓꂪ����̂ł́A�Ƃ̌���������܂����B�܂��A���[�}���V���b�N�̂悤�ɁA�������犔�������̐����܂Ŗ߂�܂łɔN�P�ʂŎ��Ԃ����������P�[�X������܂��B

�����s��̏Ƃ���̔��ǂ͊W�Ȃ��N����

�����āA����̔��ǂ́A�����s��̊����E�s���Ƃ͊W�Ȃ��N���蓾����̂ł��B

���������Z���^�[�̔��\�ɂ��ƁA2020�N1������2021�N12���܂ł�2�N�ԂŁA�V�K�ɂ���Ɛf�f���ꂽ�o�^���̂����A�ŏ��ً̋}���Ԑ錾�����o���ꂽ2020�N4������5���͍ł��������܂����B�������A2021�N9���ȍ~�͐V�^�R���i�E�C���X�������Ґ����������Ă��V�K�̂���o�^���͌������Ă��܂����i���j�B

����ɁA���̓����́A�R���i�Ђɂ���f�T���₪�f�̒��f�Ȃǂɂ���āA�i�s����̊��҂������邱�Ƃ��뜜���鐺������܂����B

�Ƃɂ����A�����������������傤�ǂ��̎��A�����₲�Ƒ��ɂ�������\���̓[���ł͂Ȃ��Ƃ������Ƃł��B

�����悭���Y�𑝂₷���߂ɓ������s���̂͂������߂��܂����A�����̈�Ô�Ƃ���̂ł���A�ɉ����Ĉ��z�𗘉v�m�肵�A�Œ���K�v�ȕ��͗a�����ȂǂɈڂ��Ă����悤�ɂ��Ă��������B

-

���o���F���������J���@�l���������Z���^�[�u�@������o�^2021�N�S���W�v����l�@���\2021�N�̂���f�ØA�g���_�a�@���ɂ����邪��f�Â̏v�i2022�N12��9���j

https://www.ncc.go.jp/jp/information/pr_release/2022/1209/index.html

�������߂��Ȃ��u��2�̗��R�v�`��������蔄�鎞�̔��f������`

���āA�b�����ɖ߂��܂��傤�B

����̈�Ô�𓊎��ł܂��Ȃ��̂��������߂��Ȃ���2�̗��R�́A���������鎞�A�������������莞�̔��f�̂ق����i�i�ɓ������ł��B

���Ƃ��A�����k�҂�����Ă�����NISA�̏ꍇ�A���ł����p�����R�ł��B���������p�v�ɐŋ��͂�����܂���B�ł��A�ۗL���Ă���t�@���h������ɁA����z���傫������������A�ǂ�������ł��傤���H�u����������ƁA�҂Ă������z�Ŕ��ꂽ�̂Ɂv�ƌ�����܂��H

�t�ɁA���莞�����߂�ꂸ�A���̌�Y���Y���ƒl�����肵�Ă�������A�u���̎��A�����Ă����悩�����v�Ɖ���ނ̂ł͂Ȃ��ł��傤���H

�悭�����̃m�E�n�E�{��T�C�g�Ȃǂɂ́A�Z�����������瑹�肷��Ƃ��A�ڕW���z�ɓ��B�����甄�p����ȂǁA�u�����̃}�C���[����݂��Ă����܂��傤�v�ȂǂƏ�����Ă���܂��B����́A������̂Ƃ���Ȃ̂ł����A����Ƃ����˔��I�ȃA�N�V�f���g�Ɍ�����ꂽ�Ƃ��ɁA���̂悤�ȗ�ÂȔ��f���ł���Ǝv���܂����H

���Â��n�܂�O�́A���ꂩ��A�ǂ̕a�@�ŁA�ǂ̂悤�Ȍ����E���Â��s�����B�Z�J���h�I�s�j�I���͎�ׂ����B�����̎��Ö@����ꂽ�ꍇ�ɂǂ��I�Ԃׂ����B�d���͂ǂ�����̂��B���͂̒N�ɁA�ǂ��܂ł���̂��Ƃ�`����̂����X�B�����ł����A��r�E�������A���f���Ȃ�������Ȃ��d��Ȏ������R�ς݂ł��B

���̂�������ɁA��Ô��P�o���邽�߁A�ǂ̖�����������Ŕ��p���邩�ȂǁA�l���Ă���]�T�Ȃǂ���܂���B�������A���Z���i�ɂ���ẮA���p������������܂�4�c�Ɠ�����8�c�Ɠ��i�x�����͂��ޏꍇ�͂���ȏ�j�����邱�Ƃ�����܂��B

���ہA���Z�@�Ζ��ŁA������10�N�B���Y�̂قƂ�ǂ������ʼn^�p���Ă���ꂽ��������ɜ늳����܂����B

�����͓����ɂ͊���Ă��邵�A����Ȃǂ̕a�C�ɂȂ��Ă��A�ۗL�����p���Ă�����g���悢�Ǝv���āA����ی����Õی��Ȃǂɂ͈�؉�������Ă��Ȃ����������ł��B

���̕����킭�A�u���c�搶�B���ʓI�ɂ́A�����āA���Ô�����Ȃǂɏ[�Ă܂����̂ŁA�����ɂ͍���܂���ł����B�ł��A����ɂȂ��āA���_�I�ɂ����̓I�ɂ��ꂵ���Ƃ��ɁA���̔��p������̂́A���Z�@�ւɋ߂Ă��āA�����Ɋ���Ă���͂��̎����ł��A�\�z�ȏ�ɂ���ǂ������ł��B�����r�M�i�[�̕��Ȃɂ́A��������߂ł��܂����v�Ɨ͐����Ă���ꂽ�̂���ۓI�ł����B

�ی��E���~�E�����́uOR�v�ł͂Ȃ��uAND�v�Ńo�����X�悭���p����

���āA�����ŁA�ی�����������D�悳�����ق����悢�Ƃ��l���̕��̈ӌ������Ă݂܂��傤�B

����1�Ɂu�ی��̓R�X�p�������v�Ƃ������̂�����܂��B

���ɃR���i�Јȍ~�A����������x�o�����ւ̕s���Ɛߖ�ӎ��̍��܂�ŁA���i��R�X�g�p�t�H�[�}���X�ɑ������҂̌������������������Ɗ����܂��B

�������A�ی��Ƃ����̂́A�u���ݕ}���v�̐��_�ɂ̂��Ƃ�A���X�N�ɑ��āA�F�ł����i�ی����j���o�������A���ۂɁA�������������l�̌o�ϓI���X�N�ɔ����邽�߂̂��́B�܂�A������O���m��Ȃ��N���́u������v�̂��߁A�u��l�͖��l�̂��߂ɁA���l�͈�l�̂��߂Ɂv�Ƃ����l���ɗ����āA���݂��ɂ������o�������ď������������݁B���ꂪ�ی����x�ł��B

�ł�����A��������������R�X�p�ŁA�͂��肤����̂ł͂���܂���B

�����āA�ی��́A�N����\���͒Ⴍ�Ă��A�������ꍇ�ɑ傫�Ȍo�ϓI��������ꍇ�ɉ���������̂ł��B�N����\���̍������́A�����ɐ��������X�N�̕������Ɏg�������Ȃ�u���~�v�Ŕ�����ׂ��ł��傤�B

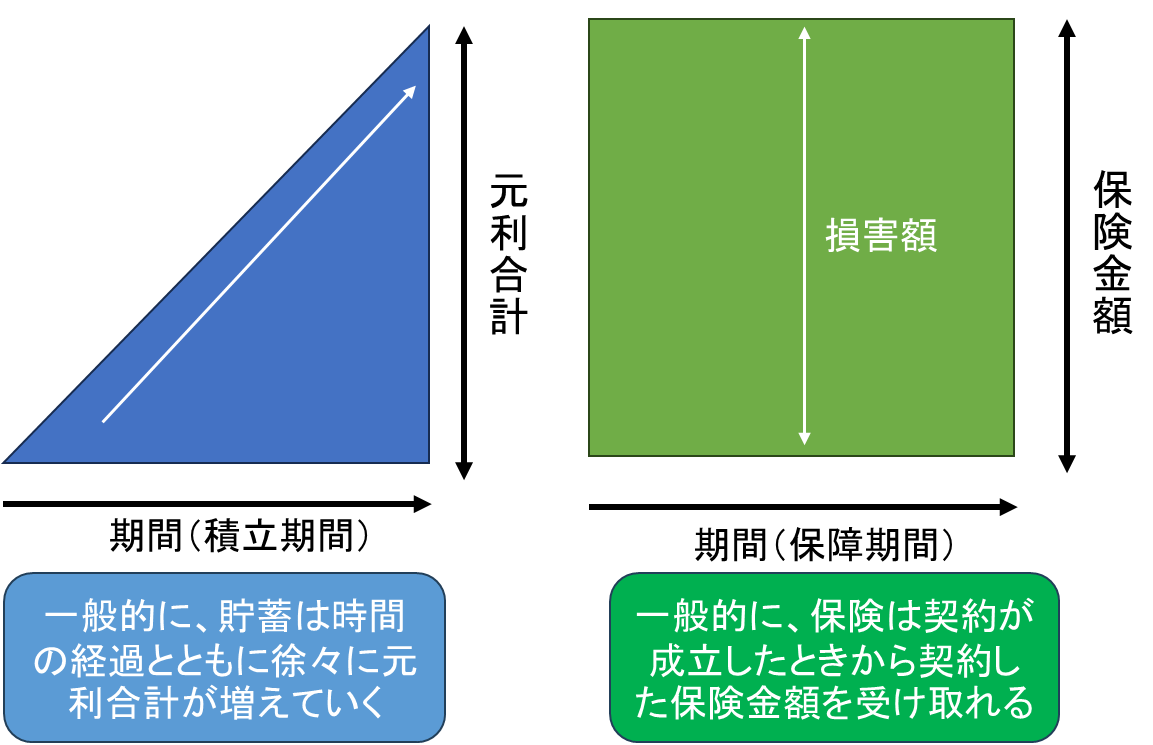

�ی��̐��E�ł́A�u���~�͎O�p�A�ی��͎l�p�v�Ƃ������t������܂��i�y�}�\1�z�Q�Ɓj�B

����́A���~�͑����̏ꍇ�A�������邢�͖��N�A�R�c�R�c�Ƃ�����ςݗ��ĂĂ����𑝂₵�Ă������́B�N�����o�ĂA���~�͑����A���z�͉E���オ��́u�O�p�`�v�ƂȂ�܂��B�����A�����̋��������ł́A�K�v�z�����܂�܂łɂ͒������Ԃ��K�v�ł��B

����ɁA�a�C�⎖�́A�ЊQ�Ȃǂ̃��X�N�͂��������邩�킩��܂���B�����߂Ă���r���Ŗ���̂��Ƃ��N�����ꍇ�A�\���ɃJ�o�[�ł��Ȃ��\��������܂��B

����A�ی��́A�����������ォ��_����Ԃ�ʂ��Ĉ��̕ی����z������A���肵���u�l�p�`�v�ł��B�Ƃ�킯�A�܂��Ⴍ�Ď����⒙�~�z�����Ȃ��ꍇ�A�����ȕی����ō��z�ȕۏႪ����ی��̖����͏d�v�ł��B

�y�}�\1�z���~�́u�O�p�v�A�ی��́u�l�p�v�̃C���[�W

-

���M�ҍ쐬

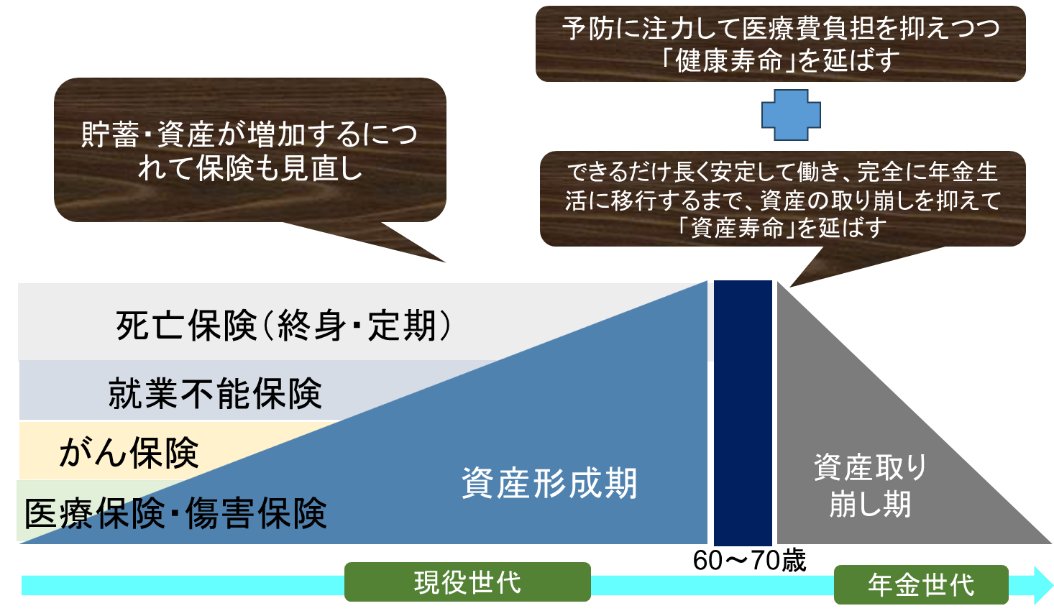

�����āA���C�t�X�e�[�W�ɉ����āA�K�v�ȕی����i�̎�ނ��ς���Ă��܂����A�N�������A���~�⎑�Y��������ɂ�A�ی������������}�X�g�ł��i�y�}�\2�z�Q�Ɓj�B

�ϗ��Ⓤ���Ŏ��Y�𑝂₵�A�\�h�ɒ��͂��āA��Ô�S�����炵����A�u���N�����v���������肷�邱�ƂŁA�a�C�₯���Ȃǂ̌o�ϓI���X�N���}���ł��܂��B60����70�Α�ɂ����ẮA�ł��邾���������肵�ē������ƂŁA�u���Y�����v���������Ƃ��������܂��B

���̂悤�ɁA�l��100�N���ゾ���炱���A�ی��E���~�E�����́uOR�i�ǂꂩ�j�v�ł͂Ȃ��A�N���ɉ����āA���ꂼ��̓������������āuAND�i�ǂ���j�v�����Ƃ���肵�Ȃ���o�����X�悭���p����̂��x�X�g�Ȃ̂ł��B

�y�}�\2�z�ی��E���~�E�����̃o�����X

-

���M�ҍ쐬

�ƌv�ɐ�߂铊����ی����̊����́H

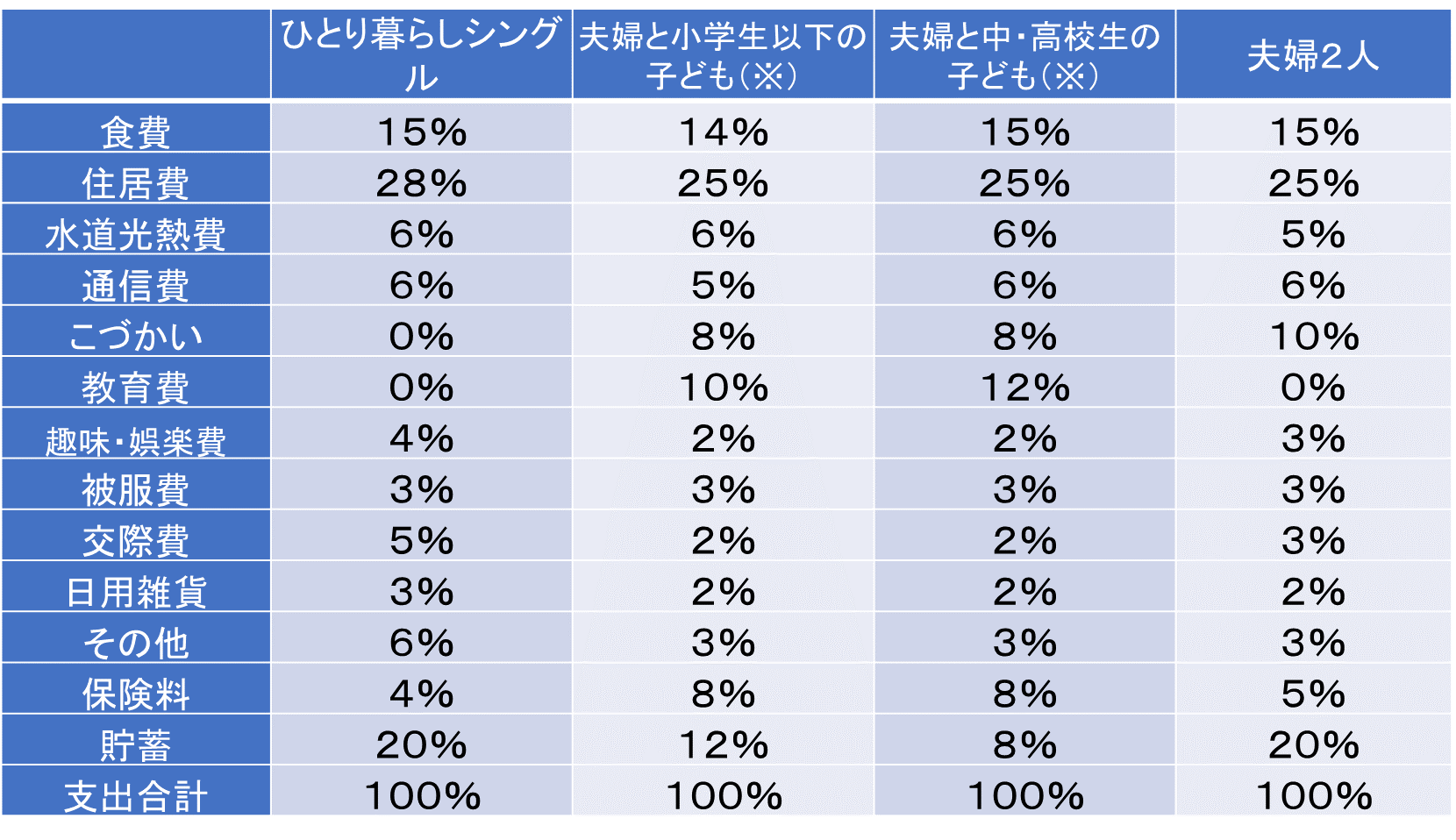

�����A�u�o�����X�悭�v�Ƃ����Ă��A�Y�܂����̂͂��̔z���ł��B�����̎����ɂ́A���肪����܂��B��́A�ǂꂭ�炢�𓊎���ی����ɉ悢�̂ł��傤���H

�܂��́A�ی����ɂ��Ăł��B�����ی������Z���^�[�́u2022�i�ߘa4�j�N�x �����ۏ�Ɋւ��钲���v�ɂ��ƁA���ۂɖ��Ԃ̐����ی���ЂȂǂɕی������x�����Ă���l�̔N�ԕ����ی����i�ꎞ���⓪���̕ی����͏����j�̕��ς́A�S�̂�17.9���~�A�j����20.6���~�A������16.0���~�ƂȂ��Ă��܂��B

����́A�����̎����̂ǂ̂��炢�̊����ɂȂ�̂ł��傤�B

�����J���Ȃ́u�ߘa5�N�����\����{���v�����v�̈�ʘJ���҂̒������z�����Ɏ��Z���Ă݂����ʂ��A�ȉ��̂Ƃ���ł��i�y�}�\3�z�Q�Ɓj�B

�g�p�����f�[�^�̑����́A�j�����u�N��44.6�A�Α��N��13.8�N�v�A�������u�N��42.6�A�Α��N��9.9�N�v�ƂȂ��Ă��܂��̂ŁA�����ނˑ��k�҂Ɠ������炢�ł��ˁB

�����A�N��ʂŎ��Z���Ă݂��Ƃ���A�����ɐ�߂�ی����̊�����4������5�����x�ł����B

�y�}�\3�z���ʂ��Ƃ̒����i���z�j�ɐ�߂�ی����i���z�j�̊���

���X�N���[���ł��܂�

| �����i���z�j | �ی����i���z�j | �ی����^�����i�����j�~100 | |

|---|---|---|---|

�j���v�i�S�́j |

318,300�~ |

��1.5���~ |

4.68�� |

�j�� |

350,900�~ |

��1.7���~ |

4.89�� |

���� |

262,600�~ |

��1.3���~ |

5.07�� |

���o��

�����i���z�j�F�u�ߘa5�N�����\����{���v�����v�i�����J���ȁj

�ihttps://www.mhlw.go.jp/toukei/itiran/roudou/chingin/kouzou/z2023/dl/01.pdf�j

�ی����F�i�����j�����ی������Z���^�[�u2022�i�ߘa4�j�N�x �����ۏ�Ɋւ��钲���v�̊z��12�����ŏ��������l��p���ĕM�҂����Z�̂����쐬

�����āA���~�Ⓤ���ɂ��Ăł��B

���Z�L���ψ���́u�ƌv�̋��Z�s���Ɋւ��鐢�_�����m��l�ȏ㐢�ђ����n�i�ߘa5�N�j�v�ɂ��ƁA�N�Ԏ�������i�Վ��������܂ށj����̒��~�����i���Z���Y�ۗL���сj�́A�N��ʂɁA20�Α�14���A30�Α�14���A40�Α�12���A50�Α�12���A60�Α�11���A70�Α�8���ƂȂ��Ă��܂��B

�ǂꂭ�炢���~���ł��邩�́A���C�t�X�e�[�W��Ƒ��\���A�N���Ȃǂɂ���Ă��ς���Ă��܂��B���Ƃ��A���f�[�^�ɂ��ƁA�N��1,200���~�ȏ�19����300���~����500���~����8���A��13��������11���A���ю�Ɣz��҂̂ݏA��13�������ю�̂ݏA��12���Ȃǂł��B

�����āA20�Αォ��50�Α��3���߂����u���~���Ȃ������v�Ɖ���ȂǁA���𐢑�ł���萔�����~�ɑ��ď��ɓI�ȑw�����邱�Ƃ����������܂��B

�����̃f�[�^���Q�l�ɂ��āA����܂ł�FP���k�̌o���܂��č쐬�����̂��ƌv�o�����X�ł��i�y�}�\4�z�Q�Ɓj�B

���茎���ɐ�߂邻�ꂼ��̎x�o�̊����i���j���܂Ƃ߂Ă���܂��̂ŎQ�l�ɂ��Ă݂Ă��������B

�����A����͂����܂ł��ڈ��ł���A���̂��ƒ낪���ɂǂꂾ���������g���������Ƃ������D�揇�ʂɂ���ĕς���Ă��܂��B

�����A�u���~���ł��Ȃ��v�u�ی����������Ȃ��v�Ƃ����ꍇ�́A��x�����g�̉ƌv�̃o�����X���`�F�b�N���Ă݂�Ƃ悢��������܂���ˁB

�y�}�\4�z���C�t�X�e�[�W�ʁE���z�̉ƌv�o�����X�̖ڈ�

-

���q�ǂ�1�l����2�l�̏ꍇ

-

���M�ҍ쐬

���M�N�����F2024�N7��31��

���M�ďC�@���c ���q�i���낾 �Ȃ����j

CFP®�@1���t�@�C�i���V�����v�����j���O�Z�\�m

��ʎВc�@�l���҉ƌv�T�|�[�g����ږ�

CNJ�F��@������̌��҃R�[�f�B�l�[�^�[

�������告�k���i

���M�ďC�@���c ���q�i���낾 �Ȃ����j

CFP®�@1���t�@�C�i���V�����v�����j���O�Z�\�m

CNJ�F��@������̌��҃R�[�f�B�l�[�^�[

�������告�k���i

�x�R���o�g�B�����ّ�w�@�w���C����A1992�N�i���j���{�����������ɓ��ЁASE�Ƃ��ăV�X�e���J���Ɍg���B�ݐE���ɁA���Ȍ[���̖ړI��FP���i���擾��ɓ��БގЁB1998�N�A�Ɨ��nFP�Ƃ��ē]�g��}��B���݂́A�Z�~�i�[�EFP�u���Ȃǂ̍u�t�A���Ђ�G���EWeb�T�C�g��ł̎��M�A�l���k�𒆐S�ɕ��L���s���B2009�N���ɓ����m���A����̑̌������ƂɁA������͂��߂Ƃ����a�C�ɑ���o�ϓI�����̏d�v����i���銈�����s���ق��A�V��E���E����Җ��ɂ����͂��Ă���B�ߒ��Ɂm���ҁi�T�o�C�o�[�j�������Ă��ꂽ�{���̂Ƃ��� ����Ƃ����̐^���i���A���j�n�i�Z�[���X�蒟�Еی�FPS�������j�A�m���������܂�l�́A�Ȃ����������ꂢ�Ȃ̂��u���R�ɒ��܂�l�v������Ă���50�̍s���n�i���oBP�j�ȂǁB

���̑��R����

�y��1�b�z�������낻��S�z������ǁc�u����ی��v���āA����ׂ��H

2020�N8��11��(��)

���Ј��Ƃ��ē���30�㏗���ł��B�����́A���ɗ\�����]������܂��A�q�ǂ��͗~�����Ǝv���Ă��܂��B�ŋ߁E�E�E��������ǂ�

�y��2�b�z��`��������̋^�����c�B���[��\�h�I�؏������ꍇ�A����ی��̕⏞�͎���H

2020�N10��13��(��)

����A������̍��m����40��̉�Ј��ł��B���ꂩ��A��p�E���@�A�R������ÂȂǂ��s���\��ł����A���́E�E�E��������ǂ�

�y��3�b�z�ŋ߂̂���ی��̃g�����h�ƑI�ѕ�

2020�N10��29��(��)

40��j���̉�Ј��ł��B�ȂƎq�ǂ���2�l�i���w���A���w���j���܂��B���N�ɂ͎��M���������ł������A�ŋߗ��đ����ɓ�����F�l������Ɛf�f����E�E�E��������ǂ�

�y��4�b�z����ɂ����������ɖ{���ɕK�v�ȕۏ�Ƃ́H

2020�N12��18��(��)

���݁A�t���[�̃J�����}���Ƃ��ē����A���t�B�t���q�ł��B�d�����A�d���@�ނ��^��A�����Ɨ������ςȂ���������B�J���_�����{�Ȃ̂ŁA�����납�猒�N�ɂ͗��ӂ��Ă��܂����A40����㔼�ɂȂ�ƁA�����������Ȃ��Ȃ�E�E�E��������ǂ�

�y��5�b�z�����A�o�ϓI�ȗ��R�ŁA���Â̕ύX�𔗂�ꂽ��c�B�`���Âɂ����邨���ƕی��ɂ��ā`

2021�N2��5��(��)

����A�o�ϓI�ȗ��R����A���Â�ύX������Ȃ��l������Ƃ����j���[�X�����܂����B���{�͍����S�������炩�̌��I��Õی��ɉ������Ă��āA��Ô���z�ɂȂ������ɂ����z�×{��x���g����ƕ����܂��B���ہA�E�E�E��������ǂ�

�y��6�b�z�܂��Ⴂ������v�H����ی��͂����������炢���H

2021�N3��9��(��)

��N���������A30��̉�Ј��ł��B�v�́A�Ɛg�̍������Õی���l�N���ɉ������Ă���悤�Ȃ̂ł����A�����͂܂������ی��ɉ������Ă��܂���B������@�ɁA�����������Ǝv���āE�E�E��������ǂ�

�y��7�b�z�A�ƕs�\�ی��Ƃ���ی�

2021�N5��12��(��)

30��j���E�Ɛg�ł��B�V����IT��Ƃɓ��Ђ��܂��������N�O�ɑސE���A���݂̓t���[�����X��Web����Ȃǂ𐿂������Ă��܂��B�N���͖�800���~�ł��B�ł��A��������ŋ���Љ�ی����E�o��Ȃǂ��x�����ƁE�E�E��������ǂ�

�y��8�b�z���C�t�X�e�[�W�ʂ̂���ی��̑I�ѕ�

2021�N5��21��(��)

�ی��ɉ�������ۂɂ́A�u���C�t�X�e�[�W�ʂɕی����������Ƃ悢�v�Ȃǂƕ����܂��B�����������C�t�X�e�[�W�Ƃ͉��ł����H����ی��������悤�Ƀ��C�t�X�e�[�W���ς�����ꍇ�Ɍ��������ق����悢�̂ł��傤���H�E�E�E��������ǂ�

�y��9�b�z����ی��Ƃ���c�M�́A�ǂ��Ⴄ�H�ǂ��I�ԁH

2021�N9��3��(��)

30��̉�Ј��ł��B��N���������āA���݃}�C�z�[���̍w�����������ł��B��������ɁA�������̍Ȃƈꏏ�ɋΖ���̒c�̕ی��ŁA���S�ۏ�ƈ�Õۏ���m�ۂ��܂������A����ی��͂܂������Ǝv���ĉ������܂���ł����B�ł��A�Z��[�������낢�뒲�ׂĂ��邤���ɁA����c�M�t���̂��̂�I�ق����悢�̂��ȂƎv���n�߂āE�E�E�B��������ǂ�

�y��10�b�z�u���Ɖu�Ö@�v�͂���ی��̋��t�̑ΏۂɂȂ�H

2021�N10��11��(��)

40��j���ł��B��N����x����ŖS�����܂����B���͂���ی��ɉ������Ă����̂ł����A�����Ԃ�O�ɉ��������ی��������̂ŁA��ꂽ�͍̂ŏ��ɂ����������Ƃ��̐f�f���t��50���~�̂݁B����Ȃ������ƒɊ����Ă��܂��B�E�E�E��������ǂ�

�y��11�b�z��������O�ɒm���Ă����������f�Ƃ���ی��̊W

2021�N12��2��(��)

����A�l�b�g�Ń^�����g���A�A�ŊȒP�ɂ��ǂ������킩�錟�������Ƃ����j���[�X�����܂����B�܂�30��ł����A�������N�O�ɂ���ŖS���Ȃ��Ă��܂����A�������Ďq�ǂ������܂��B�ł��A�R���i�Ђł��f�ɂ͂Ȃ��Ȃ��s���ɂ����B�E�E�E��������ǂ�

�y��12�b�z����̃X�e�[�W�i�a���j�Ŏ��Ô�͂ǂ��ς��̂��H

2022�N1��26��(��)

���Ј��Ƃ��ē����A���t�B�t���q�ł��B�Ɛg�Ŏq�ǂ������܂���B�}���V������10�N�O�ɍw�����A�d���������ł��B���̐S�z���Ƃ����A�V��̂��Ƃ��炢�ł��B�ł��A�ŋ߁A�g�߂ȓ��N��̗F�l�E�m�l�����đ����ɓ�����A�咰����ɂȂ�܂����B�E�E�E��������ǂ�

�y��13�b�z�j���ʂ���ی��̍l�����i�����ҁj

2022�N4��20��(��)

�v�͉�Ј��A���̓p�[�g�œ����Ă��܂��B��l�Ƃ�40��O���ł����A�������x���������߁A�q�ǂ��͂܂�5�ŁA���ꂩ�狳����������܂����A�}�C�z�[�����w���������ł��B�E�E�E��������ǂ�

�y��14�b�z�j���ʂ���ی��̍l�����i�j���ҁj

2022�N5��10��(��)

50��O���̃t���[�����X�ł��B�ȑO�͉�Ј��ł������A��10�N�O�ɓƗ����AWeb����Ȃǂ��s���Ă��܂��B�Ȃ�4�ΔN���ŁA���Ј��Ƃ��ċΖ����Ă��܂������A��N�A������Ɛf�f���A���݂����Â𑱂��Ă��܂��B�E�E�E��������ǂ�

�y��15�b�zAYA����Ƃ́HAYA����Ƃ���ی�

2022�N8��9��(��)

30��̓Ɛg�����ł��B2�N�O�ɓ�����Ɛf�f����܂����B�X�e�[�W�͇T���ŁA���������ł����̂͂悩�����̂ł����A�܂��z���������Ò���10�N�Ԏ��Â�����\��ł��B�E�E�E��������ǂ�

�y��16�b�z����ی��Ɂu���Ґ\�o�×{�v�ւ̔����͕K�v���H

2022�N11��1��(��)

50��j���ł��B����܂ł��f�Ȃǂłُ͈���w�E���ꂽ���Ƃ͂���܂��A�Ȃ�������ɂȂ������Ƃ�����������3�N�O���炪��ی��ɉ����B����f�f�ꎞ����R������ÂȂǒʉ@���Âɑ��鋋�t�����x�����܂��B�E�E�E��������ǂ�

�y��17�b�z����ی��ɉ������Ă��ی��������Ȃ��I�H90���́u�ҋ@���ԁi�҂����ԁj�v�Ƃ́H

2022�N12��22��(��)

�挎�A����ی��ɉ�����������ł��B�����������͂܂������̒��ɖ��͂Ȃ������̂ł����A�ŋ߁A���ɂ����肪����悤�ȋC�����ĂȂ�܂���B����43�ŁA�����̂̂��f�͒���I�ɎĂ��܂��B�E�E�E��������ǂ�

�y��18�b�z���X�N���܂�60��ȍ~�̍���҂Ɂu����ی��v�͕K�v���H

2023�N3��14��(��)

�挎�A�q�{��Ɛf�f���ꂽ20��̉�Ј��ł��B��Õی��ɂ͓����Ă���A���@���p�̋��t�������܂������A�f�f�ꎞ����ʉ@�ۏ�Ȃǂ͂Ȃ��A����ς�A����ی��������Ă����c�ƌ�����Ă��܂��B�E�E�E��������ǂ�

�y��19�b�z�{���ɂ���ی��͕s�v�H���Ấu�o�ϓŐ��v�Ƃ���ی��̖���

2023�N5��18��(��)

10�N�O�����Ђ́uSBI���ۂ̂���ی��v�ɉ������Ă��܂��B�ی����������Ŏ��R�f�Â��܂߂ĕ��L���⏞������_�ɖ��͂������Č_�܂����B�����A50������ɂȂ�A�ی����������āA�V��ɔ����Ē��~�⎑�Y�^�p�ɉ��ق����悢�̂ł͂ƔY��ł��܂��B�E�E�E��������ǂ�

�y��20�b�z���҂̃A�s�A�����X�P�A�Ƃ���ی�

2023�N9��21��(��)

����A���e�@�ɍs�����ہA�u�w�A�h�l�[�V�����v�̃`���V��ڂɂ��܂����B����������V���̒E�яǁA�s���̎��̂ȂǂŁA���������������q����̂��߂Ɋ�t���ꂽ���̖тŃE�B�b�O�����A�����Œ��銈���������ł��B���̂悤�Ȏ��g�݂����邱�Ƃ����߂Ēm��܂����B�E�E�E��������ǂ�

�y��21�b�z�����`�q�p�l�������Ƃ���ی�

2023�N12��12��(��)

50��j���ł��B����A��Ђ̓������x����Ɛf�f����܂����B�X�e�[�W�W�łق��̑���ɓ]�ڂ��Ă����Ԃ̂��߁A�Ö@���邻���ł��B�ł��A�܂��̗͂�����ԂɁA�����`�q�p�l���������悤���Y��ł���ƌ����Ă��܂����B�E�E�E��������ǂ�

�y��22�b�z�`�q�{��Ƃ���ی��`�q�{�z���ٌ̈`���Ɛf�f�I����ی��ɂ͉����ł���H

2024�N3��19��(��)

20��Ɛg�̉�Ј��ł��B������q�{�f�ŗv���������̒ʒm���͂��A�w�l�ȂŌ��������Ƃ���A�u�����x�ٌ`���v�Ɛf�f����܂����B��t����́A����ł͂Ȃ��ƌ����Ă��܂��B�E�E�E��������ǂ�

�y��23�b�z�m���Ă�����������ی��́u�t�уT�[�r�X�v�̊��p�@

2024�N6��14��(��)

�ŋ߁A�ی���Ђ̕t�уT�[�r�X���ڂɕt���悤�ɂȂ�܂����B���낢��Ȃ��̂�����悤�ł����A�t�уT�[�r�X�́A���ׂĖ����Ŏ���̂ł��傤���B�܂��A�ǂ����ĕی���Ђł͕t�уT�[�r�X�����̂ł��傤���B�E�E�E��������ǂ�

�y��24�b�z���Y�`���Ƃ���ی�

2024�N7��31��(��)

SBI���ۂ̂���ی��i���R�f�Ã^�C�v�j�ɉ������Ă���40��Ɛg�i�j���j�̉�Ј��ł��B���x�A5�N�Ԃ��Ƃ̍X�V�������}���A�ی������������Ă��܂��܂��B���N�O����A�����̂��߂�NISA�Őϗ��������n�߁A�E�E�E��������ǂ�

�y��25�b�z���f�ł�������l�͂ǂꂭ�炢�H�`���f�̃����b�g�ƃf�����b�g�`

2024�N11��22��(��)

���N20�ɂȂ��w���̖��Ɏ����̂���q�{�f�̈ē����͂��܂����B�ߔN�A�q�{��͎�N�����i��ł��邻���ł����A������f�͎��������ł��B�����A���f�ł�������l�͂ǂꂭ�炢����̂ł��傤���H�E�E�E��������ǂ�

�y��26�b�z����ی��́A�����ی���ЂƑ��Q�ی���Ђłǂ��Ⴄ�H

2025�N3��26��(��)

40��̉�Ј��ł��B�������낻�낪��ی��ւ̉������������Ă��܂��B�ǂ�Ȃ���ی�������̂��A�C���^�[�l�b�g�ł������ߏ��i���������Ă݂܂������A���܂�ɂ����������āA�ǂ��I�ׂ悢�̂��킩��Ȃ��Ȃ����ł��B�E�E�E��������ǂ�

�y��27�b�z���z�×{��x�܂�������ی��Ƃ́H

2025�N6��19��(��)

��N�A����������A���݂��Ö@�Ŏ��Ò���40���w�ł��B���N��8�����獂�z�×{��x���������ɂȂ��Č��x�z���オ��ƕ����āA�S��A�k��������܂����B���́A�v�̕}�{�ɓ����Ă���̂ł����A�E�E�E��������ǂ�

�y��28�b�z����ی��Ɂu��i��Ó���v�͕K�v�H��i��Â̌���ƍl����

2025�N8��29��(��)

40��̃p�[�g��w�ł��B��Õی��ɂ͉������Ă��܂����A����ی��ɂ͖������̂��߁A�������������Ă��܂��B�C�ɂȂ�̂͐�i��Ó���ɂ��Ăł��B�q�ǂ����܂��������A�ł��邾���ی�����}�������̂ł����A�E�E�E��������ǂ�

�y��29�b�z�����ی��̌������̃^�C�~���O�ƌ��������@

2025�N11��30��(��)

40��j���E��Ј��ł��B���݁A�������Ă���ی��́A�I�g�ی�����_��Œ���ی�����@�E��p�E���l�a�Ȃǂ̈�ÕۏႪ����Ƃ��ĕt�т���Ă���p�b�P�[�W�^�̏��i�ł��B�e�Ɂu�Љ�l�ɂȂ����̂�����ی����炢�����Ă����Ȃ����v�Ƃ����E�E�E��������ǂ�

2024�N8���@24-0253-12-001